Riskerna är fortfarande förhöjda, men på räntemarknaden betalar sig risktagning bra

År 2022 kommer att minnas som en exceptionellt svag period på placeringsmarknaden. Med centrala teman som galopperande inflation, kraftiga åtstramningar i centralbankernas penningpolitik, krig i Europa, geopolitiska risker och försvagad tillväxt i Kina på grund av coronarestriktioner var det alltför lätt att föreställa sig negativa eller mycket negativa framtidsutsikter när man funderade på olika scenarier. Pessimisterna blev säkert inte besvikna och få kommer att sakna det gångna placeringsåret. Men om man ändå vill gräva fram något positivt, har den kraftiga uppgången i räntenivåerna åter gjort räntemarknaden till en intressant tillgångsklass.

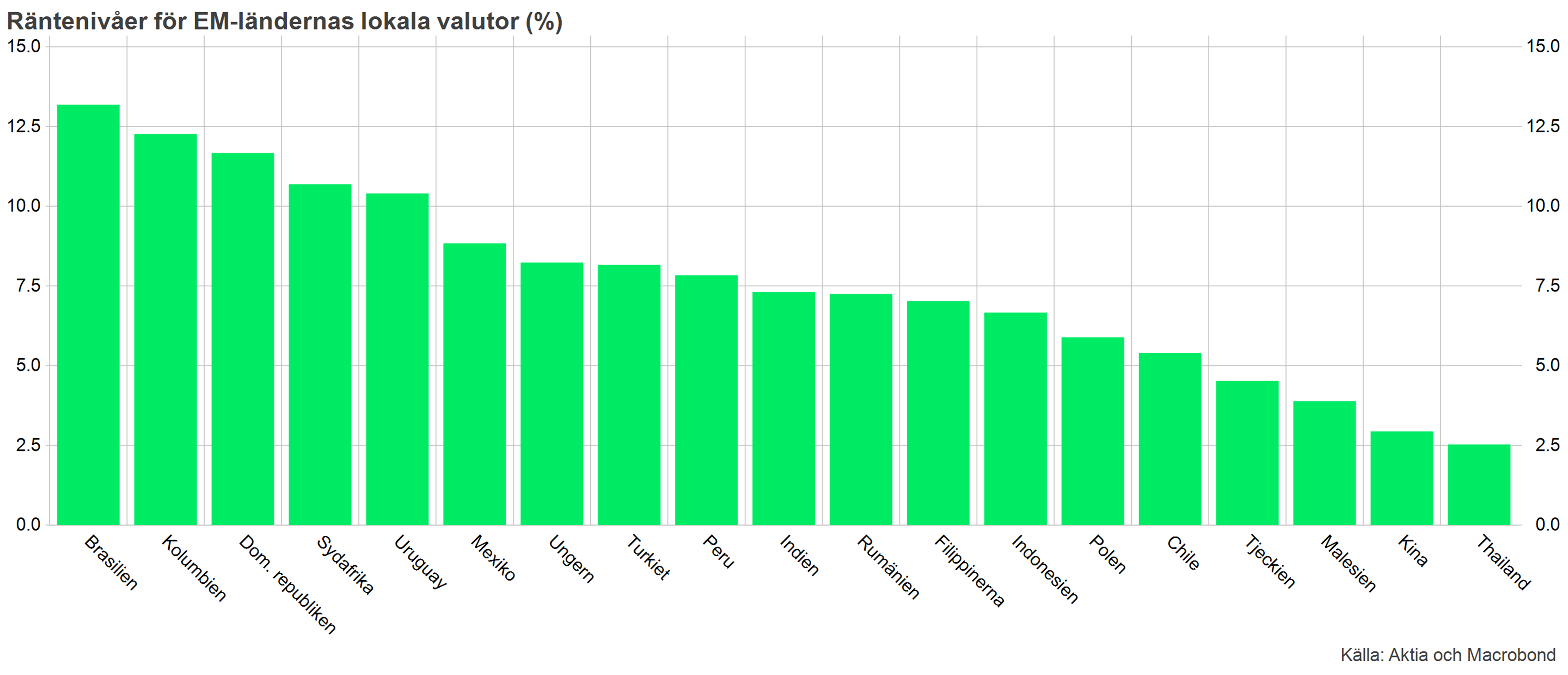

I synnerhet för tillväxtekonomiernas (Emerging Markets, EM) statsobligationer i lokal valuta är avkastningsutsikterna intressanta, eftersom de nominella räntenivåerna i många länder rör sig kring 7–13 % och valutorna fortfarande inte har återhämtat sig från fallet under coronakrisen. Det finns visserligen fortfarande risker, men de nuvarande räntenivåerna gör att man kompenseras bra för risktagning. När räntorna i många länder ligger nära de högsta nivåerna på många år, kan den som placerar i tillväxtekonomier bygga upp en portfölj med attraktiv förväntad avkastning där diversifieringen samtidigt är bred.

Marknadens uppmärksamhet riktas mot USA och Kina

Marknadstemana i sig är fortfarande till största delen oförändrade. Störst uppmärksamhet riktas fortfarande mot hur de viktigaste centralbankerna, särskilt USA:s Fed, lyckas tygla inflationen, och till vilket pris. Om priset blir en ny kraftig uppgång i räntenivån i USA och en nedgång i den ekonomiska aktiviteten, kommer risktagning falla ur mode bland investerare. I en sådan situation kommer EM-räntemarknaderna i lokala valutor också befinna sig i svårigheter.

På senare tid har det ändå funnits tecken på en förbättring, när inflationen i USA visar tecken på att avta och marknaden har börjat vänta sig att centralbankernas räntehöjningscykel ska bli måttligare. En annan vitamininjektion med tanke på den allmänna riskaptiten är upphävandet av coronarestriktionerna i Kina. Den kraftiga ökningen i antalet smittfall kan belasta Kinas ekonomiska tillväxt under det första kvartalet, men aktiviteten kan förväntas bli betydligt bättre för resten av året. När den globala ekonomiska tillväxten i övrigt håller på att avta, stöder Kinas återhämtning läget betydligt.

Troligen behöver förtroendet för Feds rörelser och Kinas återhämtning förstärkas före den allmänna riskaptiten står på stadigare grund.

Troligen behöver förtroendet för Feds rörelser och Kinas återhämtning förstärkas före den allmänna riskaptiten står på stadigare grund. Motvind kan fortfarande förekomma tidvis inom den närmaste framtiden, men de attraktiva räntenivåerna i EM-länderna skyddar redan förhållandevis bra mot osäkerheten. Till viss del kan marknadens nuvarande förväntningar vad gäller Fed till och med vara alltför optimistiska, eftersom inflationen sannolikt kommer att ligga kvar över Feds målnivå och det kan bli svårt för centralbanken att sänka styrräntan betydligt. I det stora hela skulle EM-räntemarknaden stödjas betydligt redan av en större klarhet kring Feds räntebana.

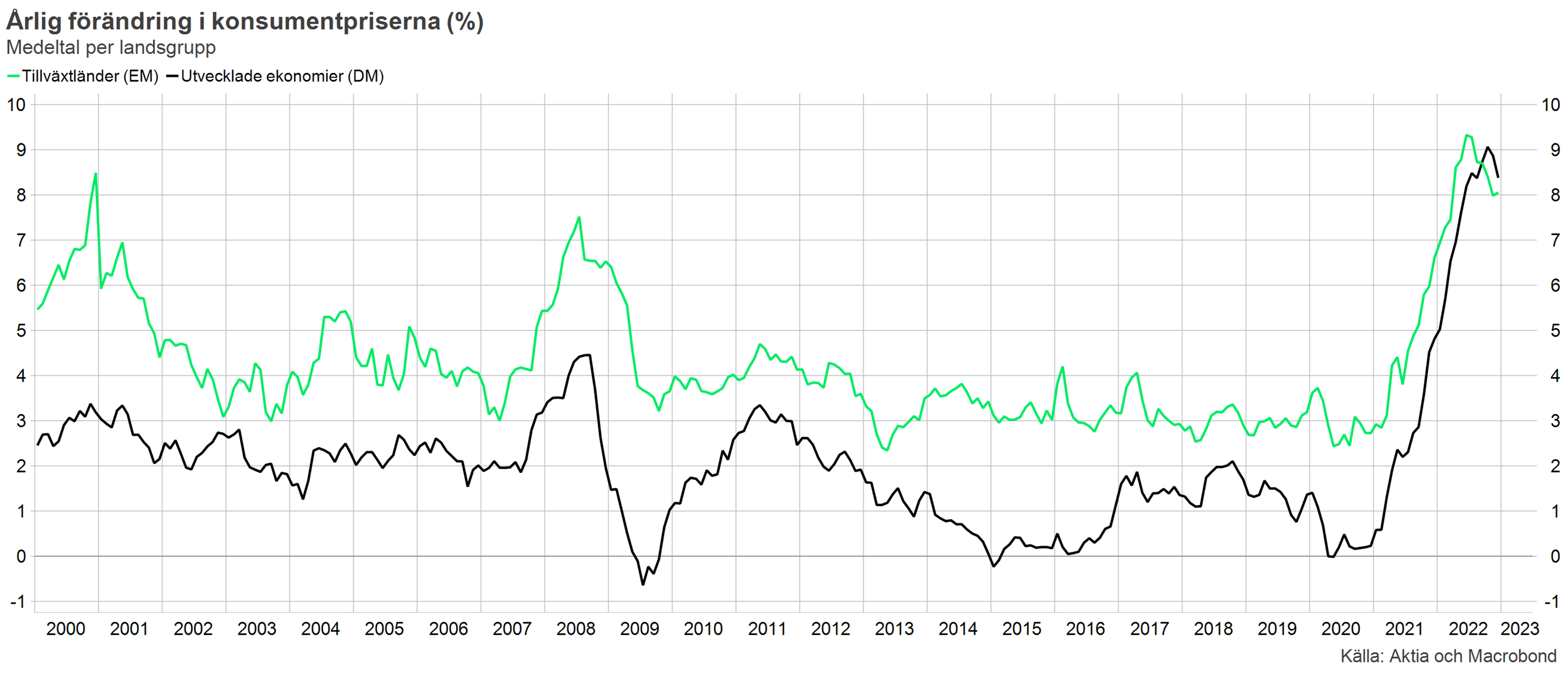

Räntenivåerna för de lokala valutorna i EM-länderna kan fortfarande stiga från den nuvarande nivån, och det värsta ligger antagligen bakom oss. Räntorna har redan stigit mycket kraftigt från 2020 bottennivåer. Enligt vår syn dras en övre gräns för räntorna av att den penningpolitiska räntehöjningscykeln i genomsnitt har framskridit längre i tillväxtekonomierna än i västvärlden. EM-inflationen har också visat tecken på positiv utveckling och ligger i själva verket redan i genomsnitt på en lägre nivå än i västvärlden.

Enligt vår syn dras en övre gräns för räntorna av att den penningpolitiska räntehöjningscykeln i genomsnitt har framskridit längre i tillväxtekonomierna än i västvärlden.

Förutom att avmattningen i EM-inflationen främjas av att åtstramningen av penningpolitiken var som kraftigast i början av räntehöjningscykeln, stöds den också av att den finanspolitiska stimulansen i många tillväxtekonomier var betydligt mindre än i till exempel USA. Det tredje skälet till att anta att räntorna stiger som högst måttlig, är att utländska placerares positionering i EM-statsobligationer i lokal valuta är lågt, och det utländska ägandet understiger medeltalet historiskt sett. Med andra ord är risken för utflöde av kapital för närvarande lägre än till exempel före coronakrisen, ifall marknadsförhållandena skulle försämras.

Tillväxtländernas valutor torde förbli svaga i förhållande till dollarn tills Feds räntebana klarnar och de nedåtgående riskerna i den globala tillväxtbilden minskar. Att valutorna i tillväxtekonomierna har försvagats i förhållande till dollarn, men positivt nog beror det snarare på att dollarn har stärkts än på att de lokala valutorna har försvagats. Dessutom återhämtade sig inte valutorna i tillväxtekonomierna från coronaraset på samma sätt som andra tillgångsklasser, vilket gör att många valutor är billiga. Billiga valutor i kombination med tydligt höjda räntenivåer är säkerligen en intressant kombination för många.